La teoria del prospetto è stata postulata dagli psicologi israeliani Kahneman e Tversky nel 1979 sulla base che l’individuo valuta ogni possibile conseguenza delle decisioni partendo da un singolo punto di riferimento, come potrebbe essere, per esempio, la situazione al momento della scelta.

Si tratta di una distorsione cognitiva con cui ogni investitore dovrebbe avere familiarità prima di immergersi nel mondo della finanza. E il motivo è semplice. Negli studi classici di finanza, l’homo oeconomicus (John Von Neumann e Oskar Morgenstern) viene immaginato come una persona che non solo prende decisioni giuste, ma addirittura ottimizzate nell’ottica della completa razionalità. In pratica, questo uomo perfetto decide secondo parametri che massimizzano l’utilità di ogni scelta.

Naturalmente la realtà è ben diversa, spesso “corrotta” da quello che la gente pensa, e invece non è nient’altro che una percezione della stessa. L’homo oeconomicus, per quanto ambizioso, non esiste: a prendere le decisioni sono esseri umani dotati di sentimenti e pensieri soggettivi, incertezze e paure.

Potresti leggere anche: “Cosa sono i bias cognitivi nella finanza comportamentale“

Decidere è spesso difficile. Decidere sotto pressione o in condizioni di rischio, “ovvero in situazioni in cui è conosciuta o si può stimare la probabilità associata a determinati eventi”, è ancora più difficile. Non è raro dunque, secondo gli psicologi israeliani Kahneman e Tversky, che le decisioni prese dalle persone si allontanino spesso da quelle attese dalla teoria dell’utilità prevista, ossia quelle che prenderebbe l’homo oeconomicus.

Entrano in campo le distorsioni cognitive della teoria del prospetto, la quale ci spiega il perché:

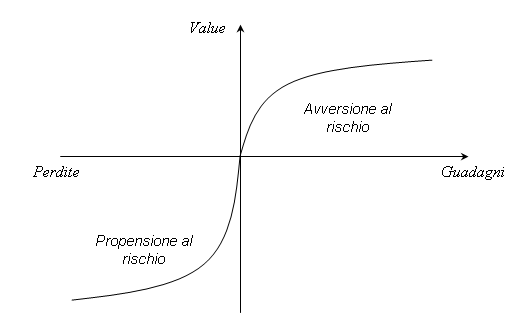

Conosciamo l’avversione alle perdite, ovvero quel comportamento distorto tale per cui una perdita ha un impatto emotivo due volte superiore a un guadagno.

Non solo: le persone tendono a dare una valutazione a qualcosa sulla base di come essa viene presentata, quali sono i rischi e le probabilità di perdite o guadagni. Ciò porta a considerare un potenziale guadagno non come un accrescimento del proprio patrimonio, ma come un evento singolo scollegato da tutti gli altri. Entra in gioco così l’isolation effect, ovvero quel bias che porta gli individui a considerare una singola componente decontestualizzata per risolvere un problema, senza prendere in esame la situazione nel grande schema degli elementi.

La ponderazione delle probabilità non identifica le probabilità stesse, ma il modo in cui l’essere umano le percepisce, spesso distorcendole. Davanti a un risultato con minore probabilità, si tende a sopravvalutare tale statistica di realizzazione dell’evento stesso. Davanti a un’alta probabilità, si tende a dubitare ed enfatizzare invece la certezza dell’evento – acuendo il senso di avversione al rischio.

Potrebbe interessarti anche: “Inerzia e pianificazione finanziaria: l’indecisione che paralizza“

Educazionefinanziaria.biz è un sito informativo, di conseguenza non fornisce alcuna garanzia per quanto riguarda il contenuto. Le pubblicazioni non tengono conto degli obiettivi di investimento, situazione finanziaria o esigenze particolari di qualsiasi individuo particolare.

Gli articoli presentati sono solo a scopo informativo e non sono da considerare sollecitazione al pubblico risparmio. I contenuti potrebbero non essere completi e non si garantisce che siano accurato o aggiornati. Si consiglia, quindi, di effettuare la propria ricerca indipendente prima di prendere ogni decisione finanziaria.

Non ci assumiamo alcuna responsabilità per qualsiasi uso fatto delle informazioni fornite. L’utente accetta di non tenere la redazione di Educazione inanziaria.biz e i suoi articolisti responsabili di decisioni o investimenti che si basano sulle informazioni contenute in questo sito.

La polizza vita mista, da non confondere con la polizza vita caso vita o polizza vita o caso morte, è una forma di assicurazione sulla vita

Il risparmio, ovvero quelle somme di denaro che non vengono destinate ai consumi immediati, è uno strumento prezioso che ci permette di pianificare il futuro con maggiore sicurezza.

Insieme alle azioni, le obbligazioni sono tra gli strumenti finanziari più conosciuti. Per dare una definizione in maniera molto semplificata, solo per chiarire il concetto, chi acquista un’obbligazione presta

Accendere un mutuo o richiedere un prestito significa non solo poter far fronte a una spesa che, con il nostro reddito, non potremmo sostenere nell’immediato. Significa anche avviare un progetto

Le informazioni presentate in questo sito sono fornite esclusivamente a scopo informativo e non devono essere considerate come base per prendere decisioni d’investimento. Il lettore rimane libero di effettuare le proprie scelte d’investimento in piena autonomia e con totale responsabilità, poiché solo lui è a conoscenza della sua tolleranza al rischio e del suo orizzonte temporale. La diffusione delle informazioni contenute non costituisce né un’offerta, né un invito al pubblico risparmio.